Se você já se perguntou quanto dinheiro precisa investir para ganhar $3,000 por mês, você não está sozinho. Construir passive income é um dos objetivos financeiros mais buscados por quem persegue financial freedom ou early retirement.

Para gerar um valor constante de $3,000 por mês — ou $36,000 por ano — o investimento necessário depende de vários fatores-chave, incluindo return on investment (ROI), tolerância ao risco e o tipo de ativos que você escolher. Seja você fã de dividend stocks, real estate investing, bonds, REITs ou index funds, cada opção oferece um equilíbrio diferente entre retornos potenciais e exposição ao risco.

Por exemplo, se seu portfólio rende um retorno anual médio de 6%, você precisaria de aproximadamente $600,000 investidos para alcançar $3,000 mensais. Ativos de menor risco, como bonds ou high-yield savings accounts podem exigir um investimento significativamente maior, enquanto veículos de maior risco, como growth stocks ou cryptocurrency, podem gerar resultados mais rápidos — mas com maior volatilidade.

Entender juros compostos, diversificação de portfólio e investimento fiscalmente eficiente também é crucial para maximizar retornos enquanto minimiza riscos. Este guia explicará exatamente quanto capital você precisa para diferentes estratégias de investimento, explicará a matemática por trás da renda passiva e ajudará você a criar um plano personalizado para alcançar ganhos mensais consistentes de $3.000.

Ao final, você terá uma visão clara de como alinhar seus objetivos financeiros, estratégia de investimento e meta de renda para fazer seu dinheiro trabalhar de forma mais inteligente para você.

Experimente a Plataforma de Investimento com IA nº 1 Gratuitamente: Intellectia

Entendendo o Básico da Renda de Investimento

A renda de investimento pode originar-se de várias fontes, cada uma com seu próprio perfil de risco e retorno esperado:

-

Dividendos de ações — pagamentos regulares dos lucros das empresas

-

Juros de títulos — pagamentos de renda fixa de governos ou corporações

-

Renda de aluguel de imóveis — fluxo de caixa constante dos inquilinos

-

Lucros de negócios ou empreendimentos paralelos — fluxos de renda ativos ou semi-passivos

Cada fonte de renda se comporta de forma diferente durante os ciclos de mercado. Combinar múltiplas fontes é a maneira mais confiável de alcançar uma renda mensal consistente enquanto gerencia o risco.

Por Que a Diversificação É Crucial

Diversificação significa espalhar seu capital por várias classes de ativos para reduzir o risco. Um único investimento com desempenho ruim não comprometerá todo o seu portfólio.

Ao misturar ações, títulos, imóveis e investimentos alternativos, você ganha exposição a diferentes motores econômicos — maximizando a estabilidade e o crescimento a longo prazo. Esse equilíbrio ajuda a manter a consistência de renda mesmo durante mercados voláteis.

Fatores Chave Que Determinam Quanto Você Precisa Investir

1. Taxa de Retorno Esperada

Quanto maior seu retorno anual, menos capital você precisará investir para ganhar $3.000 por mês.

No entanto, retornos mais altos vêm com riscos maiores. Entender o desempenho histórico ajuda a estabelecer expectativas realistas:

-

Títulos: retorno médio anual de 3–5%

-

Imóveis: 6–10% (dependendo da alavancagem e localização)

-

Fundos de índice de ações: média de 7–10% a longo prazo

-

Ações que pagam dividendos: rendimento de 3–6% de renda

2. Tolerância ao Risco

Sua tolerância ao risco define quanta volatilidade você pode suportar.

-

Investidores conservadores tendem a preferir títulos e fundos de renda.

-

Investidores moderados equilibram ações que pagam dividendos, títulos e imóveis.

-

Investidores agressivos priorizam ações e ativos de crescimento com maior potencial de valorização.

Avaliar seu conforto com perdas ajuda a criar uma carteira que pareça sustentável durante quedas do mercado.

3. Horizonte de Tempo do Investimento

O tempo é seu maior aliado. Um horizonte de investimento mais longo permite que os juros compostos amplifiquem os retornos.

Por exemplo, reinvestir dividendos e juros por 15–20 anos pode multiplicar sua renda total sem contribuições adicionais.

4. Eficiência Fiscal

Os impostos podem corroer significativamente os retornos. Otimize para renda líquida usando:

-

Contas com vantagens fiscais (IRAs, Roth IRAs, 401(k)s)

-

Títulos municipais (juros isentos de impostos)

-

Estratégias de colheita de prejuízos fiscais

-

Reinvestimento de dividendos em contas com diferimento fiscal

Melhor Plataforma de Investimento para Iniciantes | Quanto Dinheiro Eu Preciso Investir para Ganhar 3000 por Mês | Como Ganhar 1000 por Mês Investindo | Quanto é 1000 por mês investido por 30 anos | Devo usar Robinhood ou Fidelity | Vale a pena usar Robinhood

A Matemática: Como Calcular o Investimento Necessário

Use esta fórmula simples para estimar o valor do seu investimento:

Se você mira um retorno anual de 4%, o cálculo é:

Você precisaria de aproximadamente $900,000 investidos a um retorno de 4% para ganhar $3,000 por mês.

No entanto, sempre ajuste para inflação, taxas de administração e flutuações de mercado para manter o poder de compra real.

Opções de Investimento Geradoras de Renda

Ações com Dividendos

Ações que pagam dividendos oferecem renda passiva além de potencial valorização de capital.

Foque em empresas com:

-

Histórico longo de dividendos

-

Índices de pagamento sustentáveis

-

Baixa dívida e fluxo de caixa estável

Planos de reinvestimento de dividendos (DRIPs) aumentam seus ganhos ao comprar automaticamente mais ações.

Títulos

Títulos fornecem renda fixa e estabilidade. Embora os retornos sejam modestos, eles atuam como um amortecedor durante quedas no mercado de ações.

Considere construir uma escada de títulos—uma mistura de títulos de curto, médio e longo prazo—para equilibrar liquidez e rendimento.

Imóveis

O mercado imobiliário continua sendo um poderoso gerador de renda.

-

Propriedades para aluguel fornecem fluxo de caixa mensal

-

REITs (Real Estate Investment Trusts) oferecem exposição imobiliária sem complicações de gestão

Analise localização, custos de manutenção e taxas de ocupação antes de investir.

Empréstimos Peer-to-Peer (P2P)

Plataformas como LendingClub ou Prosper permitem que você empreste diretamente aos tomadores para retornos maiores (6–10%), mas o risco é elevado.

Diversifique entre vários empréstimos e avalie as pontuações de crédito dos tomadores para minimizar inadimplências.

Investimentos Alternativos

Outras opções de alto rendimento incluem private credit, covered calls, royalties, or business partnerships. Estas podem complementar ativos tradicionais para fluxos de renda diversificados.

Como Construir um Portfólio Que Produz $3.000 por Mês

-

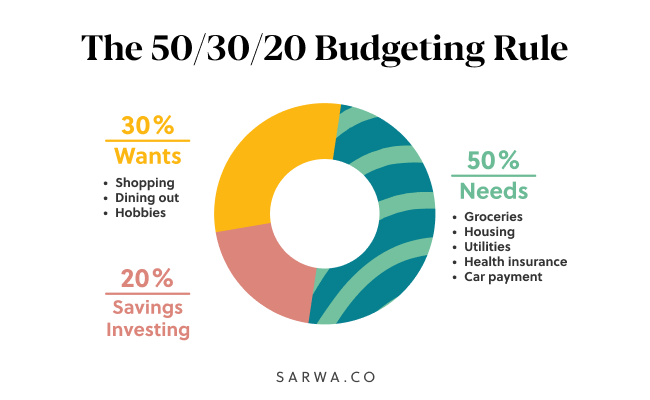

Defina Seus Objetivos – Conheça sua renda alvo, prazo e perfil de risco.

-

Avalie Suas Finanças Atuais – Meça sua capacidade de poupança e ativos existentes.

-

Crie um Orçamento Mensal – Identifique quanto você pode investir regularmente.

-

Selecione a Combinação Certa – Combine ações de dividendos, títulos e imóveis estrategicamente.

-

Automatize Contribuições – Use transferências automáticas para manter a consistência.

-

Reinvista os Ganhos – Reinvista dividendos e juros para crescimento composto.

-

Monitore e Rebalanceie – Ajuste as alocações de ativos anualmente.

-

Busque Conselho Especializado – Um consultor financeiro licenciado pode otimizar a estratégia fiscal e a exposição ao risco.

Portfólio Exemplo para Renda Passiva de $3,000/Mês

| Classe de Ativo | Alocação | Retorno Esperado | Renda Anual (sobre $900,000) |

|---|---|---|---|

| Ações com Dividendos | 40% ($360,000) | 5% | $18,000 |

| Títulos | 25% ($225,000) | 4% | $9,000 |

| Imóveis / REITs | 25% ($225,000) | 6% | $13,500 |

| Alternativas (P2P, etc.) | 10% ($90,000) | 7% | $6,300 |

| Total | 100% ($900,000) | ~4,7% combinado | $46,800/ano ($3,900/mês) |

Esta estrutura diversificada proporciona estabilidade de renda enquanto mantém o potencial de crescimento a longo prazo.

Experimente a Plataforma de Investimento com IA nº 1 Gratuitamente: Intellectia | Intellectia AI Review

Considerações Finais

Ganhar $3.000 por mês com investimentos é possível com planejamento disciplinado, diversificação e tempo.

Comece cedo, reinvista os ganhos e revise sua estratégia regularmente para garantir que você permaneça no caminho certo. Com esforço consistente, você pode construir uma fonte confiável de renda passiva e se aproximar da independência financeira.

Perguntas Frequentes (FAQ)

Quanto tempo leva para construir um portfólio de investimentos de $900.000?

Depende das suas contribuições mensais e da taxa de retorno. Investir $2.000/mês com um retorno anual médio de 7% levará cerca de 18 a 20 anos para atingir $900.000.

Posso ganhar $3.000/mês com menos de $900.000?

Sim, se você alcançar uma taxa de retorno maior. Por exemplo:

-

Com retorno de 6%, você precisaria de $600.000

-

Com retorno de 8%, cerca de $450.000

Retornos mais altos, no entanto, significam assumir mais risco.

O mercado imobiliário é melhor que ações para renda passiva?

O mercado imobiliário oferece fluxo de caixa estável e potencial de valorização, enquanto as ações oferecem liquidez e menor carga de gestão. Uma combinação de ambos geralmente traz os melhores resultados.

Devo viver de dividendos ou vender investimentos?

Ambas as abordagens funcionam. Viver de dividendos proporciona uma renda estável sem reduzir o principal. Vender ações (uma “estratégia de retorno total”) permite mais flexibilidade, mas requer planejamento cuidadoso de retiradas.

Como os impostos afetam minha renda de investimento?

Os impostos variam conforme o tipo de ativo e conta. Manter investimentos em contas com imposto diferido (IRA, 401(k)) ou usar títulos municipais pode reduzir ou adiar a responsabilidade fiscal, aumentando os retornos após impostos.